Если бы еще в середине 2014 года вы спросили меня, как выбрать банк, я, не задумываясь сказал бы, что не стоит париться на эту тему, берите любой банк из первой сотни рейтинга и смело несите туда до 700 т.р. (сумма, которую государство в случае чего вернет). Если у вас больше 700 т.р. — тогда лучше выбрать несколько банков, чтобы все вклады были застрахованы.

Если бы еще в середине 2014 года вы спросили меня, как выбрать банк, я, не задумываясь сказал бы, что не стоит париться на эту тему, берите любой банк из первой сотни рейтинга и смело несите туда до 700 т.р. (сумма, которую государство в случае чего вернет). Если у вас больше 700 т.р. — тогда лучше выбрать несколько банков, чтобы все вклады были застрахованы.

Но ситуация изменилась…

Центральный Банк на прошлой неделе прикрыл еще 3 банка: «ПрестижКредитБанк», «БВА Банк», «2Т Банк». С начала этого года лицензии отозваны у 56 банков (полный список здесь).

Давайте вкратце разберем, что это были за банки и обратим внимание на некоторые «преддефолтные» показатели, чтобы понять, как оценить банк и на что при выборе банка обращать внимание.

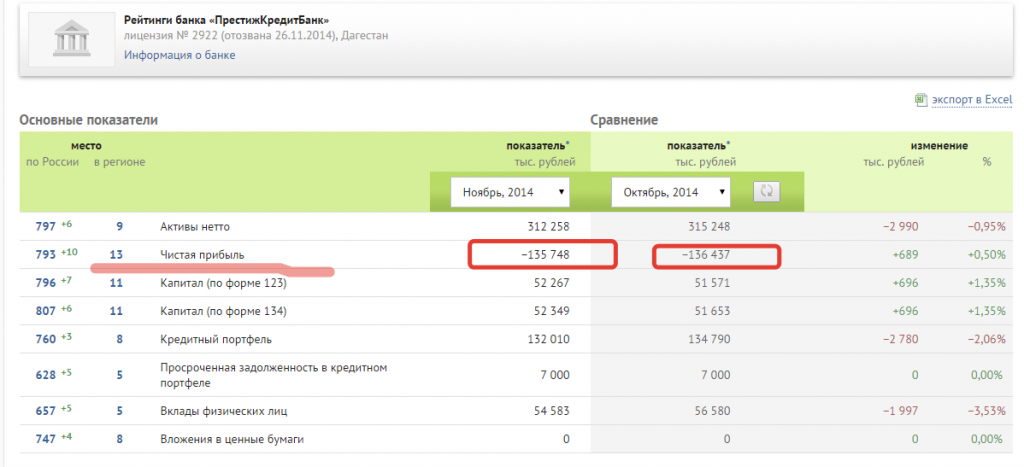

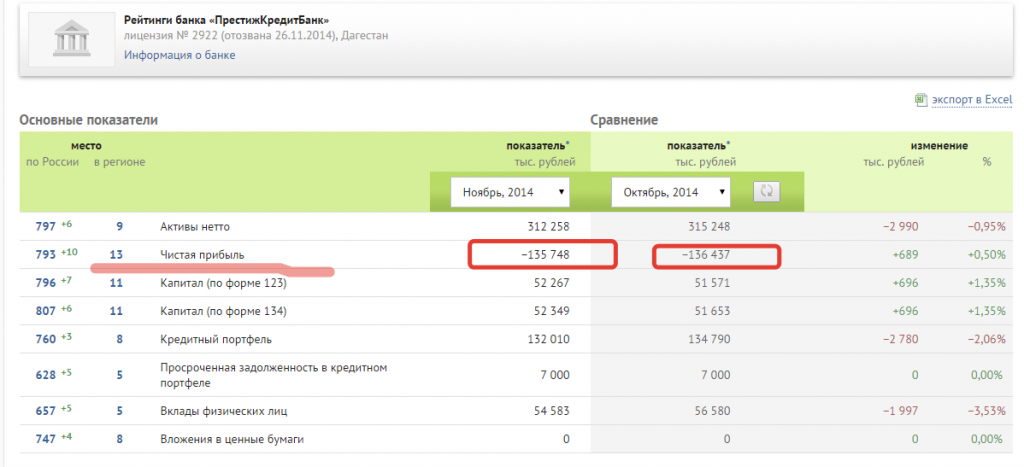

Итак, «ПрестижКредитБанк» и «БВА Банк» — мелкие банки, находящиеся в конце рейтинга по размерам активов: на 797 и 754 строках соответственно (из 838). Что касается их финансовых показателей, даже людям, далеким от мира финансов, будет понятно, что убытки это плохо. Не буду грузить банковской отчетностью, но кому интересно вот 2 картинки с подсказками.

Что касается «2Т банка» — тут немного сложнее, в рейтинге по активам он на 261 месте. При этом явных убытков в отчетности не видно. Уровень просроченной задолженности также в норме. Лицензию, тем не менее, отобрали с формулировкой: «проводил высокорискованную кредитную политику». Если перевести на русский получается что-то вроде «раздавал денежки с депозитов физ. лиц неблагонадежным заемщикам»… Что же бывает и такое, жаль но в отчетности банка это можно и не заметить.

Как же себя обезопасить при выборе банка и остались ли банки, которым можно доверять?

Итак, вот свод правил, которыми я сам руководствуюсь, чтобы определить какой банк надежный:

1. Убедиться, что ваш банк – это банк. То есть организация, владеющая соответствующей лицензией. И что данный банк является участником системы страхования вкладов. Для этого банк можно пробить здесь по названию.

2. Обращать внимание на размер банка. Если мы просмотрим весь список банков, которые закрываются — это, как правило, небольшие банки. Как узнать размер банка? Есть прекрасный сайт banki.ru, где приведен соответствующий рейтинг. Размер определяется величиной активов банка. Активы банка – это все деньги банка, вложенные в кредиты физическим лицам, юридическим, другим банкам, в акции, в капитал других организаций, в ценные бумаги, имущество и т.д.

3. Оценить прибыльность банка. Если банк получает убыток – хорошего в этом мало. Но и если есть прибыль – здесь тоже рано радоваться. Необходимо оценить размер этой прибыли в соотношении с активами банка. Данный показатель называется рентабельность активов. Считается нормой, если он выше 2,5%. По данному показателю также ведутся рейтинги.

4. Ну и последнее – пожалуй, самое сложное. Это структура активов и пассивов банка. Чтобы упростить задачу, сведу все к 2-м показателям: это динамика депозитов и уровень просроченной задолженности по выданным кредитам. Первый показывает приток или отток капитала вкладчиков из банка и косвенно сигнализирует об уровне доверия населения, привлекательности банка и т.д. Второй показатель – на мой взгляд, сейчас более актуален. Поскольку негативные тенденции в экономике набирают обороты, безработица будет расти, прибыль предприятий будет сокращаться, часть заемщиков сначала физические лица, а потом и юридические не смогут адекватно платить по своим кредитам. Просрочка будет расти и есть риск, что банк, отдав ваши кровные денежки в кредит, не сможет их забрать, чтобы вернуть вам обратно…

Теперь давайте, наконец, уже перейдем от теории к практике и разберем на примере как выбрать банк. На рисунке ниже приведена оценка банков по всем 4-м критерям. Я отобрал для примера топ-20 банков по величине активов (критерий 2 засчитан). Все эти банки участвуют в системе страхования вкладов (критерий 1 – засчитан), и у всех есть прибыль (критерий 3).

Рассмотрим показатель, на котором я акцентировал внимание – уровень просрочки. На графике этот показатель выделен синей линией. Я установил среднюю планку на уровне 5% в качестве желательного уровня (зеленая линия). Но практически половина банков даже из ТОП-20 по показателю просрочки выше этой линии. Конечно это крупные, системообразующие банки, вклады в этих банках до 700 т.р. застрахованы, и нельзя делать 100% выводы на основе 1-го показателя. Но задумайтесь, нужен ли вам сейчас лишний риск?

Подведем итог: в целом банковской системе пока еще можно доверять, и есть банки, которые удовлетворяют даже самым строгим требованиям. Но в любом случае предварительная оценка банка просто необходима. Сегодня я бы посоветовал выбирать банки, просрочка по которым находится ниже зеленой линии на графике. Уже среди этих банков можно искать вклады с самыми высокими ставками.