В этом уроке мы расскажем, какими способами можно накопить деньги в России.

Что вы узнаете

- Какие инструменты помогут заработать.

- А какие не помогут.

- Как выбрать банк.

- Как выбрать вклад.

- Что нужно знать о банковских картах.

- Как защитить карту от мошенников.

Какие инструменты помогут заработать

В сарае у деда есть инструменты для работы в огороде, а в мире денег есть особые инструменты — финансовые. Это все, что помогает деньгам увеличивать самих себя: валюта, акции, банковские вклады.

Чтобы было легче сориентироваться в том, какой финансовый инструмент вам подходит, мы расскажем о самых популярных: о вкладах, картах с процентом на остаток, инвестициях.

Для всех инструментов работает одно правило: чем больше вы можете заработать, тем выше риск все потерять.

Банковские вклады. Этот инструмент работает так: вы даете деньги банку, за это он платит вам заранее оговоренный процент. Деньгами банк распоряжается как хочет — инвестирует, выдает кредиты. Но дает вам как вкладчику гарантию, что деньги по вкладу вы получите в полном объеме.

Когда вы слышите в рекламе банка «вклад под 6%» — это значит, что ваша сумма увеличится на 6% за год. Еще раз: не за месяц, а за год. Доход небольшой, но зато покрывает инфляцию.

Инфляция тоже измеряется в процентах и показывает, насколько дорожают продукты и услуги и «дешевеют деньги». Условно: если инфляция за год составила 3%, значит, набор продуктов, который год назад стоил 1000 Р, сейчас будет стоить 1030 Р. Чтобы вам хватило денег через год, нужно держать их на вкладе минимум под 3%.

В 2020 году расклад по процентам такой: инфляция — около 3%, средняя ставка банковских вкладов — 5%.

Вклад можно открыть уже с 14 лет, но с согласия родителей. С 18 лет никаких разрешений не нужно — в банке попросят только паспорт. Вам откроют счет и выдадут договор с номером счета, например 00006786646. На этом счете и будут храниться ваши деньги.

Злоумышленникам подобраться к вкладам сложно: деньги охраняет банк. А если у банка отзовут лицензию, подстрахует государство: деньги вкладчикам вернет Агентство по страхованию вкладов — столько, сколько было на счете, включая проценты, но не больше 1 400 000 Р каждому. Этот лимит распространяется на один банк: если у вас по 1 400 000 Р в двух банках и разорятся оба, вернут все 2 800 000 Р.

Карты с процентом на остаток. Это как вклад, только удобнее: нужно просто оформить карту в банке и положить на нее деньги, а банк будет автоматически начислять проценты на остаток — обычно раз в месяц. Но бывают условия: например, тратить не меньше определенной суммы с карты каждый месяц, чтобы проценты начислялись. Счет в банке тоже появится, к нему и будет привязана карта.

Добраться до денег легче: можно просто расплачиваться картой в магазинах и пополнять ее через банкомат. Но за удобство приходится платить: банк начисляет на остаток меньше процентов, чем на вклады, а еще может брать деньги за обслуживание самой карты.

Мы пишем этот урок в сентябре 2020 года, и вот какие проценты на остаток предлагают банки:

- «Альфа-банк»: начислят 4% на остаток, если в месяц потратили более 10 000 Р. Есть лимит по процентам — не более 5000 Р в месяц. Обслуживание бесплатное;

- «Хоум-кредит»: 2—5% при сумме остатка до 300 000 Р. Первые два месяца обслуживание бесплатное;

- Тинькофф: вернут 3,5% при сумме остатка до 300 000 Р. Чтобы начисляли проценты, нужно потратить с карты 3000 Р. Обслуживание бесплатное, если на счете больше 50 000 Р.

К деньгам на карте проще подобраться злоумышленникам: им достаточно завладеть картой и узнать от нее пин, чтобы получить доступ ко всем сбережениям. Но от разорения банка владельцы карт застрахованы так же, как и вкладчики: в случае чего государство вернет до 1 400 000 Р.

Инвестиции. Платить за наши деньги готовы не только банки, но и другие компании, которым нужны средства на развитие.

Есть два основных способа на этом заработать: дать компании деньги в долг, чтобы получить проценты за пользование вашими финансами, — на языке инвесторов это значит «приобрести облигации» — или купить долю компании, чтобы получать часть ее прибыли в виде дивидендов — а это уже акции.

Инвестиции подходят тем, кто готов рисковать: если компания разорится, она не сможет вернуть долги и не будет платить дивиденды. Продать ее долю другому человеку даже за те деньги, которые вы на это потратили, тоже не получится: никто не захочет вкладываться в убыточную фирму. Зато если дела у компании пойдут в гору, доход может быть гораздо выше, чем по банковским вкладам.

С инвестициями разобраться сложнее, чем с банковскими вкладами, поэтому мы сделали бесплатный курс для начинающих: рассказываем, что такое биржа, как покупать акции и зачем это вообще нужно. Становитесь студентом!

Закрепим: как заставить деньги работать

| Инструмент | Доходность | Риск |

|---|---|---|

| Вклад | 💵💵 | ⚡️ |

| Карта | 💵 | ⚡️⚡️ |

| Инвестиции | 💵💵💵 (но это не точно) | ⚡️⚡️⚡️ |

Как не стоит зарабатывать

Мы уже говорили о связке «высокий доход — высокий риск». В этом блоке расскажем про рискованные финансовые инструменты: не рекомендуем ими пользоваться.

Финансовые пирамиды — это общее название мошеннических схем, которые организаторы могут выдать за «перспективный финансовый стартап» или «высокодоходный инструмент для избранных».

Это работает так: человек вкладывает деньги, которые распределяются между другими вкладчиками, а сам ждет следующих участников, чтобы получить прибыль уже за счет их средств.

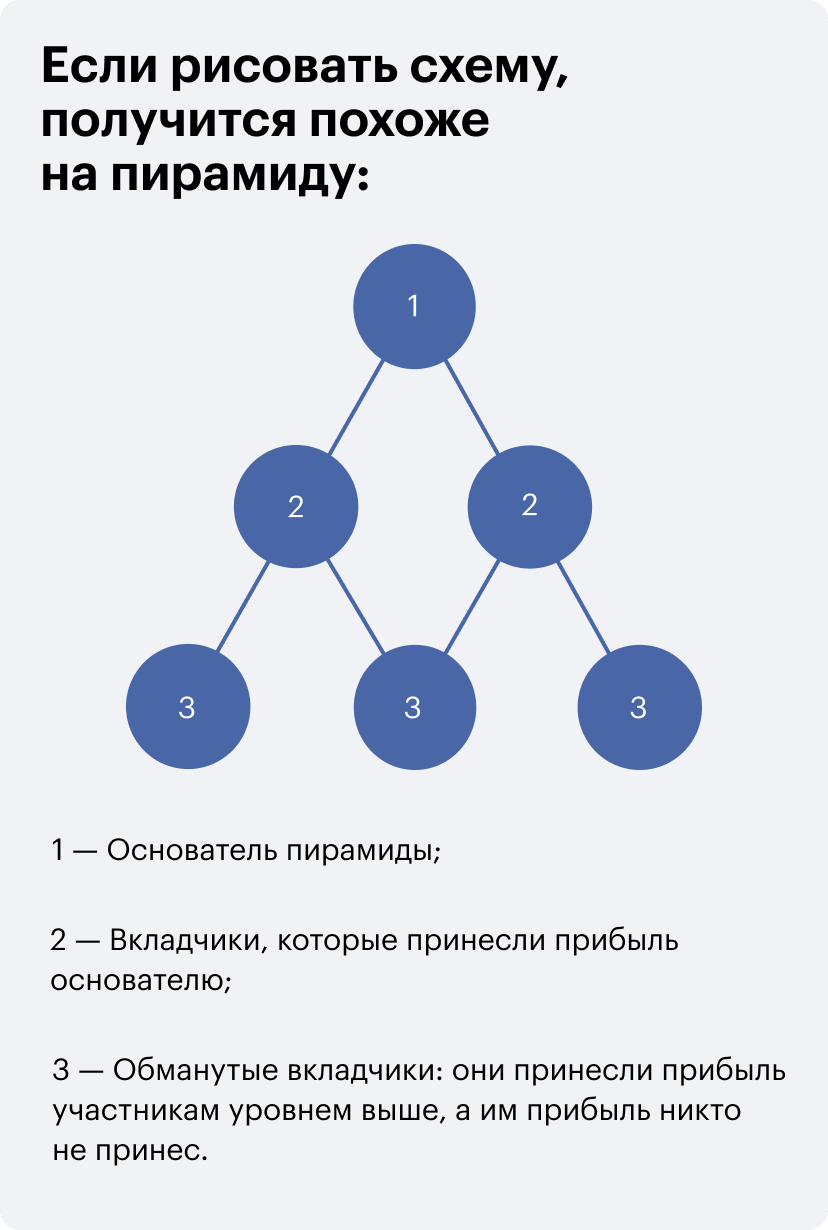

Если рисовать схему, получится похоже на пирамиду:

Чтобы основатель пирамиды получил прибыль, нужно несколько новых участников, а чтобы каждый из них заработал деньги — новых участников должно быть в разы больше. Рано или поздно люди, которые готовы вкладывать деньги, закончатся, а значит, те, кто вступил в пирамиду в последнюю очередь, потеряют все.

По закону организация финансовых пирамид запрещена, но это не останавливает мошенников. Запомните два главных признака любой пирамиды: вам обещают гарантированный высокий доход, а еще для заработка нужно позвать других вкладчиков.

Форекс. Сам по себе форекс — это валютная биржа: «рынок», где продают и покупают деньги разных стран. Если верно предсказать рост или падение курса валют, на этом можно заработать. Но есть две проблемы.

Во-первых, даже для эксперта форекс — это всегда риск потерять деньги: на курс валют влияет слишком много факторов и результат может оказаться совершенно неожиданным. А новичок, которому только предстоит разобраться в инструментах, рискует еще больше. Фактически форекс — это не инвестиции, а ставки: игроки пытаются угадать, в какую сторону пойдет курс валюты, но никто не может знать, сколько будет стоить та или иная валюта в будущем — ни через 10 минут, ни через 10 лет.

Во-вторых, проблема в том, что обычно за словом «форекс» в рекламе скрывается нечестная схема: компании предлагают играть не на самой бирже, а на так называемой кухне. Игрок заводит на счет деньги, ставит их, зарабатывает (возможно), а на самом деле компания вообще не выводит его деньги на форекс — просто в своем интерфейсе учитывает ставки и изображает бурную деятельность. Рано или поздно деньги игрока превращаются в тыкву.

Как выбрать банк

Чтобы открыть вклад или получить карту, нужен банк — желательно надежный. На первый взгляд, надежнее всего выглядят банки, акциями которых владеет государство, — ведь в его интересах помочь компании в сложной ситуации и не допустить банкротства. Проблема в том, что ставки в таких банках часто не так выгодны, как в других, — многие вкладчики соглашаются на любые условия, только чтобы не рисковать деньгами.

Есть и другие критерии, которые помогут выбрать надежный банк. Вот на что стоит обратить внимание, чтобы свести риски к минимуму:

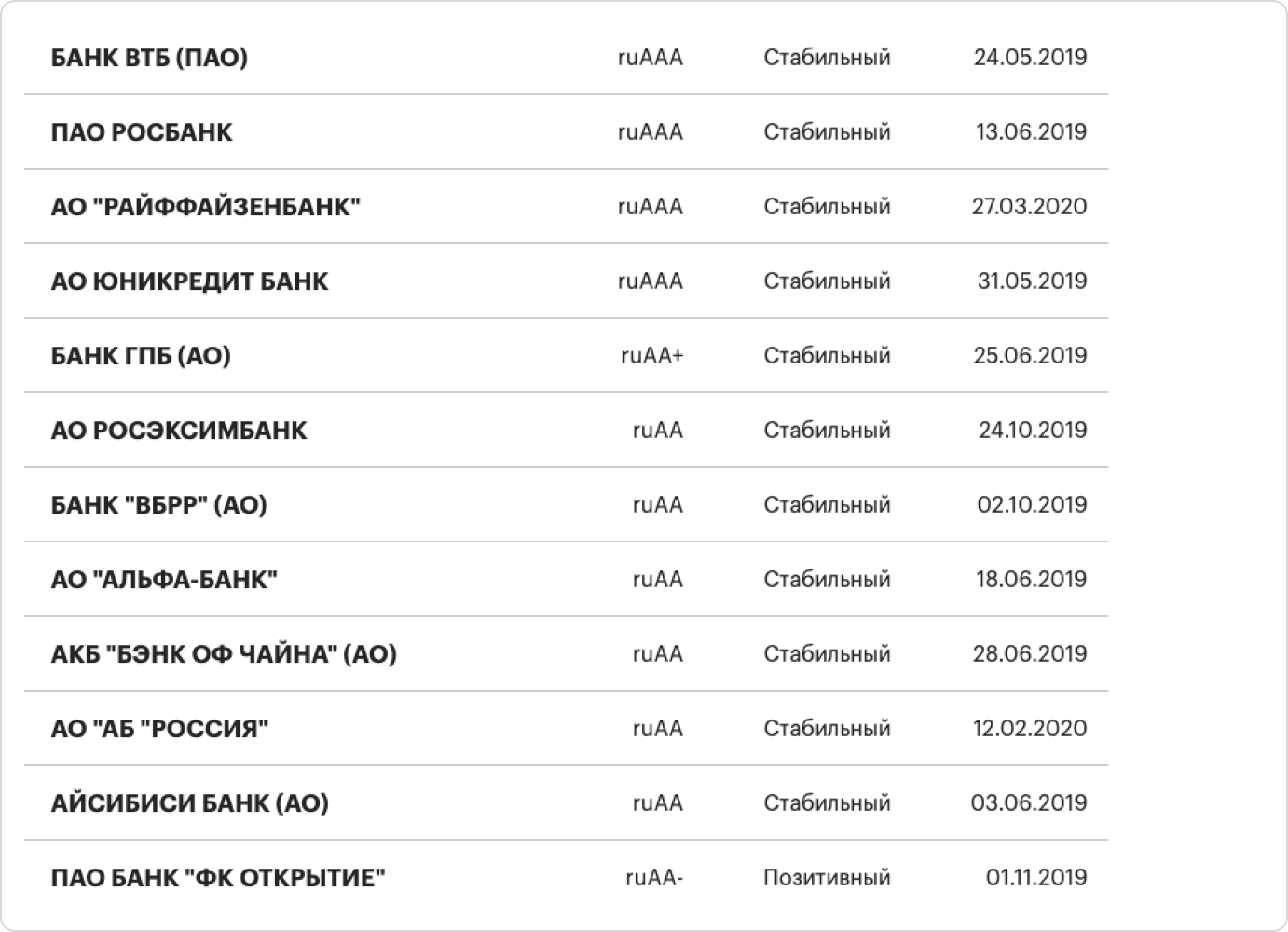

Рейтинг банка. Профессиональные рейтинговые агентства присваивают всем банкам определенные значения: от AAA — самого высокого рейтинга — до D, что значит «дефолт», то есть отказ банка платить по своим долгам. Лучше всего выбирать банки, рейтинг которых состоит из букв А, — это значит, что у них высокий уровень финансовой надежности.

Отзывы клиентов. Почитайте, что пишут о банке люди, которые уже пользуются его услугами. Не пугайтесь, если найдете только негативные отзывы: о проблемах клиенты пишут чаще, чем о достоинствах компании. Но обратите внимание, если многие люди жалуются на одно и то же: например, говорят, что снять деньги со своего вклада в этом банке проблематично.

Новости. Узнайте, что пишут о банке журналисты: если у банка сменились владельцы, это может свидетельствовать о финансовых проблемах. А еще посмотрите, как давно обновлялся раздел с новостями на сайте самого банка: если регулярно появляются новые сведения и запускаются новые продукты, это значит, что банк развивается и беспокоиться не стоит. А вот если на сайте нет никаких новостей, кроме поздравлений с Новым годом и 9 Мая, это плохой знак.

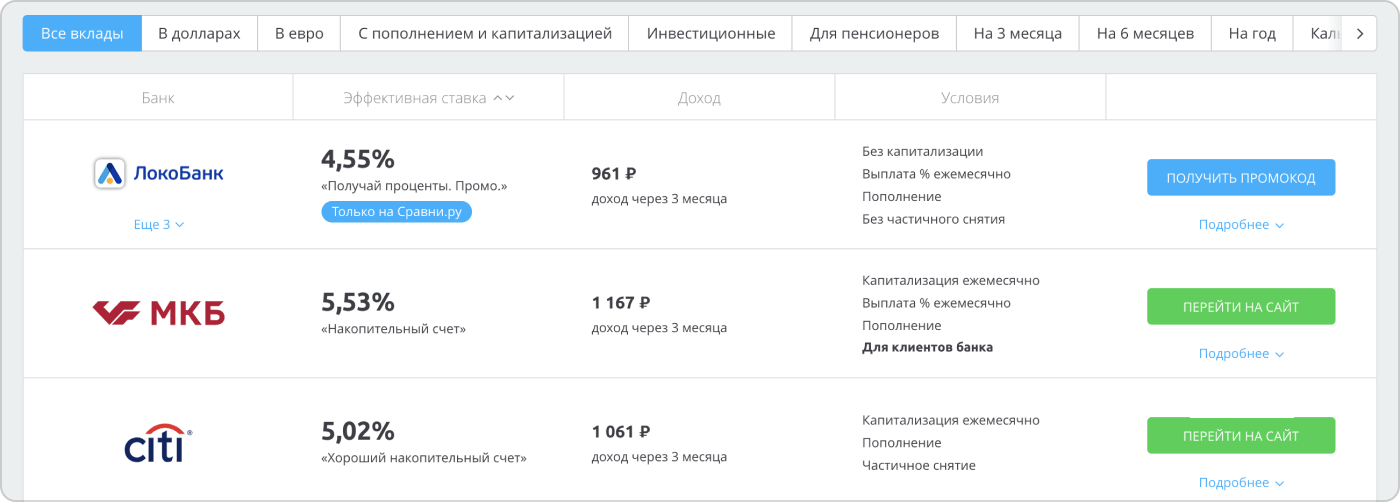

После того как вы выбрали надежные банки, сравните ставки, которые они предлагают по вкладам: это можно сделать на специальных сайтах-агрегаторах «Банки-ру» или «Сравни-ру».

Как выбрать вклад

Чтобы не узнавать условия в каждом банке, отправляйтесь на сайты-агрегаторы, которые сравнивают предложения банков — «Сравни-ру» и «Банки-ру».

На этих сайтах нужно указать сумму вклада и срок, на который вы хотите доверить деньги банку.

Выбрать вклад с самой выгодной ставкой еще не значит накопить по максимуму. Дьявол кроется в деталях — вот в каких именно.

Срочность вклада. Вклады бывают срочные и до востребования. Срочные — это такие, по которым банк и вкладчик договариваются о сроке, в течение которого деньги должны лежать на счете. Например, один год. Если вкладчик снимет их раньше, сгорят накопленные проценты или снизится ставка.

Оставлять деньги дольше может быть невыгодно. Когда срок вклада закончится, банк либо отложит все накопленное на отдельный счет, на котором деньги будут просто лежать и ждать владельца, либо автоматически продлит договор. Второй вариант называется пролонгацией: тонкость в том, что ее условия не зависят от желания клиента и ставка может оказаться в разы меньше, чем по договору вклада.

Вклады до востребования можно обналичить в любой момент, но ставка ниже, чем для срочных вкладов. А еще банк может в любой момент поменять условия: закон это не запрещает.

Капитализация. Так называется процесс, когда проценты накапливаются не на отдельном счете, а добавляются к основной сумме. То есть каждый месяц сумма, от которой будет считаться процент, вырастает — следовательно, увеличивается и процент от нее.

Например, вы открыли вклад: 100 000 Р под 6%. Расчет будет такой:

100 000 Р × 6% / 12 = 500 Р — проценты за первый месяц.

После первого месяца эта сумма добавится к основному вкладу — проценты будут начисляться уже и на нее:

100 500 Р × 6% / 12 = 502,5 Р — проценты за второй месяц;

101 002,5 Р × 6% / 12 = 505,01 Р — проценты за третий месяц.

А если капитализации не будет, каждый месяц на отдельный счет будет добавляться по 500 Р и ни копейкой больше.

Пополнение. Некоторые вклады можно пополнять: с того момента, как клиент внес дополнительные деньги, проценты начисляются на новую сумму вклада. Если открываете вклад на долгий срок, лучше предусмотреть такую возможность: заработок может увеличиться, а ставки по вкладам — уменьшиться. В этом случае будет выгоднее добавить деньги на старый вклад, чем открывать новый.

Частичное снятие. Если в условиях вклада предусмотрено частичное снятие, проценты не аннулируются, когда вы снимаете часть денег до финального срока. На таком вкладе удобно хранить деньги, которые могут понадобиться в любой момент.

Но вклады — это все-таки опция для тех, кто хочет получить максимум от своих денег с минимальными рисками. А вот банковские карты нужны и в повседневной жизни: без них сложно купить что-то в интернет-магазине или заплатить за коммуналку не выходя из дома.

Разберемся, какие они бывают и как защитить их от мошенников.

Что нужно знать о банковских картах

Банковская карта позволяет пользоваться своим счетом, не обращаясь в банк. Если карты нет, получить деньги со счета можно только в отделении банка по паспорту.

Еще карта безопаснее наличных: если купюры вывалились из кармана, скорее всего, вернуть деньги уже не получится. С картой не так: обычные прохожие не смогут воспользоваться ей, не зная пин-кода, а еще можно успеть заблокировать карту.

Это функции, которые есть у всех банковских карт. А вот чем они друг от друга отличаются.

Чьи деньги тратятся. Карты бывают дебетовыми и кредитными. Дебетовая карта — это такая, на которую клиент кладет свои деньги и тратит их. А на кредитной карте лежат деньги банка: их можно тратить, но нужно будет вернуть. Обычно у кредитных карт есть срок, в течение которого можно вернуть ровно столько, сколько было потрачено, без процентов. Этот срок указан в договоре и называется беспроцентным периодом. Уточните его, если надумали брать кредитку, чтобы не пришлось переплачивать. А чтобы научиться зарабатывать на кредитке, пройдите наш бесплатный курс.

Иногда на дебетовых картах бывает функция овердрафта: банк разрешает уйти в минус, то есть одолжить немного у банка. Но льготного периода у овердрафта обычно нет: банк сразу же начислит проценты за пользование деньгами.

Какая платежная система. В России три популярные платежные системы: «Виза», «Мастеркард» и «Мир». Для тех, кто тратит деньги только в России и расплачивается в рублях, разницы нет — можно выбирать любую. А вот если вы планируете тратить деньги и за границей, в том числе платить на зарубежных сайтах, лучше выбирать «Визу» или «Мастеркард».

Есть ли кэшбэк. Если кэшбэк есть, это значит, что банк возвращает клиенту определенный процент от трат. Некоторые банки возвращают деньги в рублях и за все траты, некоторые — в бонусных баллах и только за покупки в определенных магазинах или категориях, например за авиабилеты или заправку. Рубли выгоднее: бонусные баллы можно тратить только у партнеров банка, а рубли — это рубли. Часто максимальная сумма кэшбэка ограничена: например, вернут максимум 5000 Р в месяц.

Сколько стоит обслуживание. Карта — это удобный для клиента сервис, а за удобство приходится платить. Иногда обслуживание ничего не стоит: например, если клиент тратит много денег с этой карты или, наоборот, постоянно хранит на ней большую сумму и не снимает. Еще банки могут попросить денег за выпуск карты и уведомления по смс.

Как начисляются проценты на остаток. Важно узнать не только то, сколько именно процентов обещает банк, но и то, как он считает остаток.

Чаще всего банки считают фактический остаток каждый день, начисляют проценты на него, а в конце месяца суммируют. Например, если в первый день после зарплаты на карте 50 000 Р, банк умножит эту сумму на 1/365 процентной ставки и запишет.

После того как вы заплатите аренду, коммуналку и купите продукты, денег останется меньше, например 25 000 Р: банк умножит эту сумму на 1/365 процентной ставки и запишет ее тоже. В конце месяца банк сложит все вычисления за каждый день — это и будет процент на остаток, который вы получите.

Некоторые банки начисляют проценты на среднемесячную сумму: каждый день фиксируют, сколько у вас денег на счете, а потом вычисляют среднюю сумму за месяц — на нее и начисляют проценты.

Иногда банки начисляют проценты на минимальную сумму, которая была на балансе в течение месяца: если в какой-то день вы снимете со счета всю сумму, а на следующий положите все обратно — проценты не начислят вовсе: минимальный остаток за месяц был нулевым, а значит, банк вам ничего не должен.

Как защитить карту от мошенников

Карты удобны для повседневных трат, но уязвимы для мошенников. Вот несколько способов, которые помогут обезопасить свои деньги.

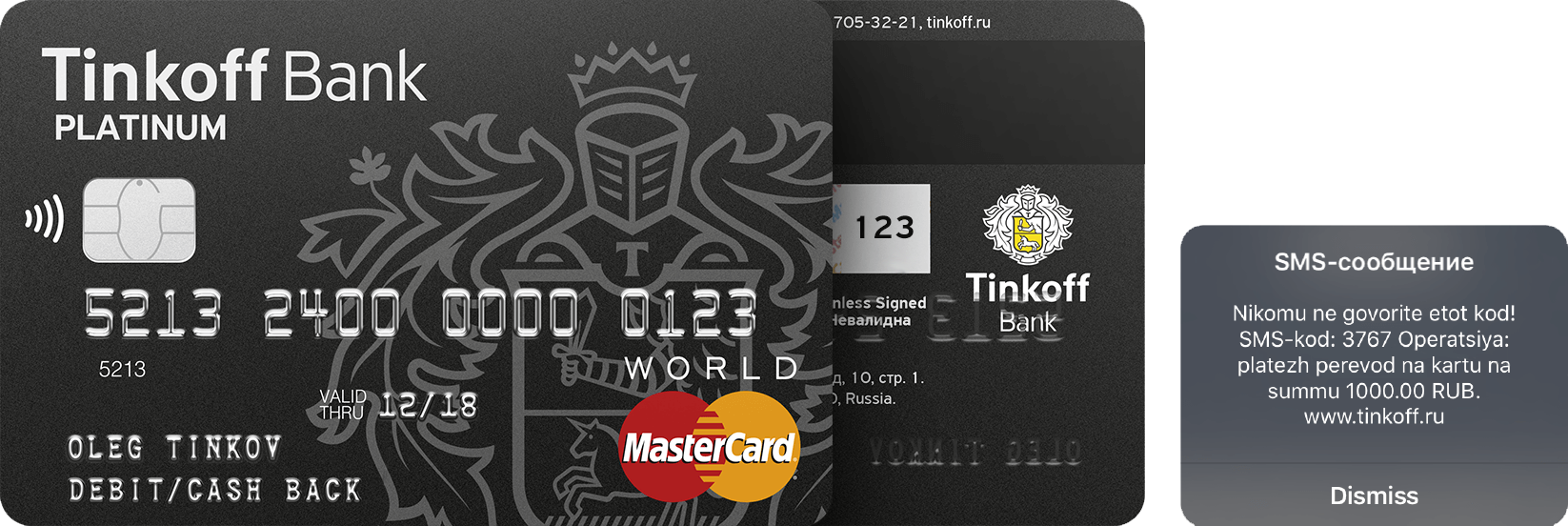

Никому не передавать данные карты. Безопасно сообщать только номер карты с лицевой стороны. Все остальные данные помогут мошенникам получить доступ к вашим деньгам — даже срок действия карты и имя-фамилия владельца. А трехзначный код с обратной стороны карты и код из смс не должен знать никто, включая сотрудников банка.

Можно пересылать, диктовать друзьям и знакомым

Никому не сообщайте и не пересылайте

Можно пересылать, диктовать друзьям и знакомым, но постарайтесь все же без этого

Никому не сообщайте и не пересылайте

Ни в коем случае не сообщайте никому и ни при каких обстоятельствах

Даже если вам звонят и просят код якобы для того, чтобы отменить ошибочный перевод, — не верьте: это уловка мошенников. Настоящим сотрудникам эти данные не нужны.

Завести дополнительную карту. Иногда мошенники крадут деньги с помощью специальных устройств, которые устанавливают в банковских автоматах. Такие устройства считывают магнитную ленту карты или запоминают пин-код, который ввел пользователь: с помощью этих данных преступники смогут изготовить дубликат карты и потратить ваши деньги.

Защититься от этого сложно, но можно: понадобится выпустить дополнительную карту для повседневных расходов, которой вы будете пользоваться в магазинах и банках, и установить на ней небольшой лимит трат — например, в день можно тратить не больше тысячи рублей. А основную карту хранить в безопасном месте и использовать только для крупных покупок.

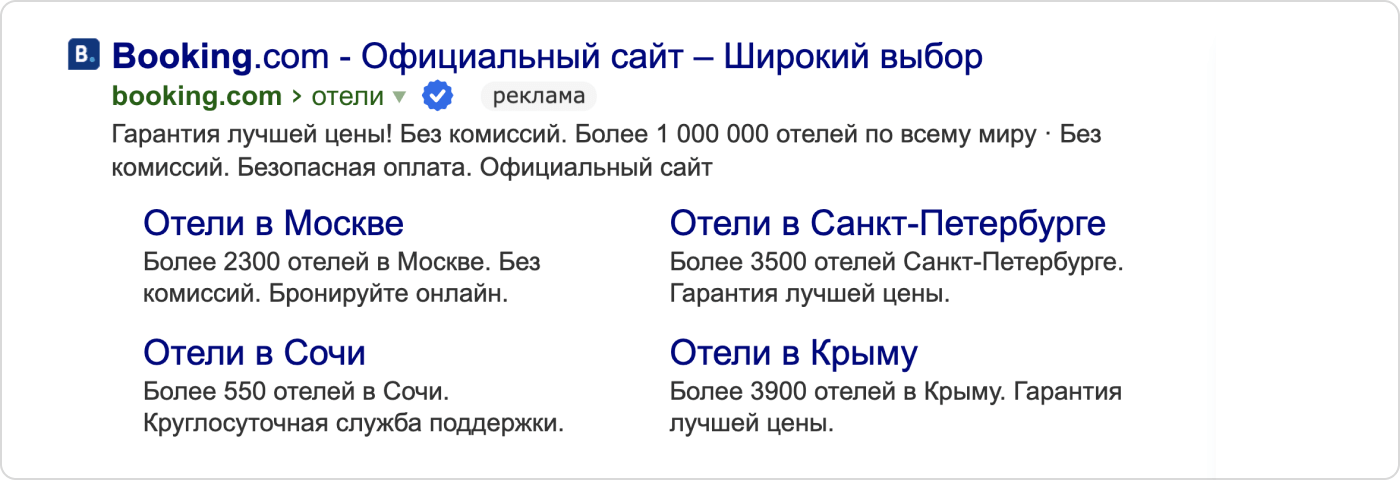

Тщательно проверять адрес сайта. Мошенники часто делают похожие копии популярных сайтов, в том числе подделывают адрес: например, booklng вместо booking. Когда жертва вносит данные карты, чтобы забронировать жилье, все важные коды попадают к мошенникам — и дальше они тратят чужие деньги без всяких проблем.

Чтобы этого избежать, проверяйте адрес сайта в адресной строке: если вроде бы все в порядке, но над какой-то буквой непонятная точка или полоска — это может быть подделка. Лучше введите адрес сайта вручную или удостоверьтесь, что в поисковике рядом с названием сайта стоит галочка верификации.

Не хранить пин-код рядом с картой. Это кажется очевидным советом, но многие и правда носят бумажку с пин-кодом в кошельке или сумке. Это опасно: если мошенники украдут вещи, они смогут снять деньги с карты.

Если вы потеряли карту или заметили, что с нее списываются деньги, хотя вы ничего не покупали, звоните на горячую линию банка. Чем скорее банк заблокирует карту, тем меньше смогут потратить мошенники.

Заблокированную карту можно восстановить, но на это потребуется время. Это не значит, что доступа к деньгам не будет: просто снять деньги со счета можно будет только в отделении банка.

Главное, что нужно знать о накоплениях

- Чем больше доходность — тем выше риск все потерять. Безопаснее всего хранить деньги на банковском вкладе, но когда накопите на финансовую подушку безопасности, стоит приступить к инвестициям — так вы сможете ощутимо увеличить доходность.

- Помимо ставки, смотрите на капитализацию процентов и возможность частичного снятия.

- Чтобы пользоваться деньгами банка и не платить за это, заведите кредитную карту и отдавайте долг в беспроцентный период.

- Обычные — дебетовые — карты тоже могут приносить доход: процент на остаток и кэшбэк за покупки.

- Помните о безопасности: не сообщайте никому коды из смс и CVV номер карты.

Перейти к следующему уроку